FOKUSFOND - Mix-fondene klarer sig bedre end markedet

I en periode, hvor dystre overskrifter som Ukraine-konflikten, frygt for recession, kraftigt stigende inflation og renter præger vores hverdag, har de finansielle markeder haft nogle hårde måneder. Alle fondene i Mix-familien har derfor givet negative afkast i år, men klarer sig dog bedre end konkurrenterne. Læs her, hvad der har bidraget til det relativt gode afkast i år.

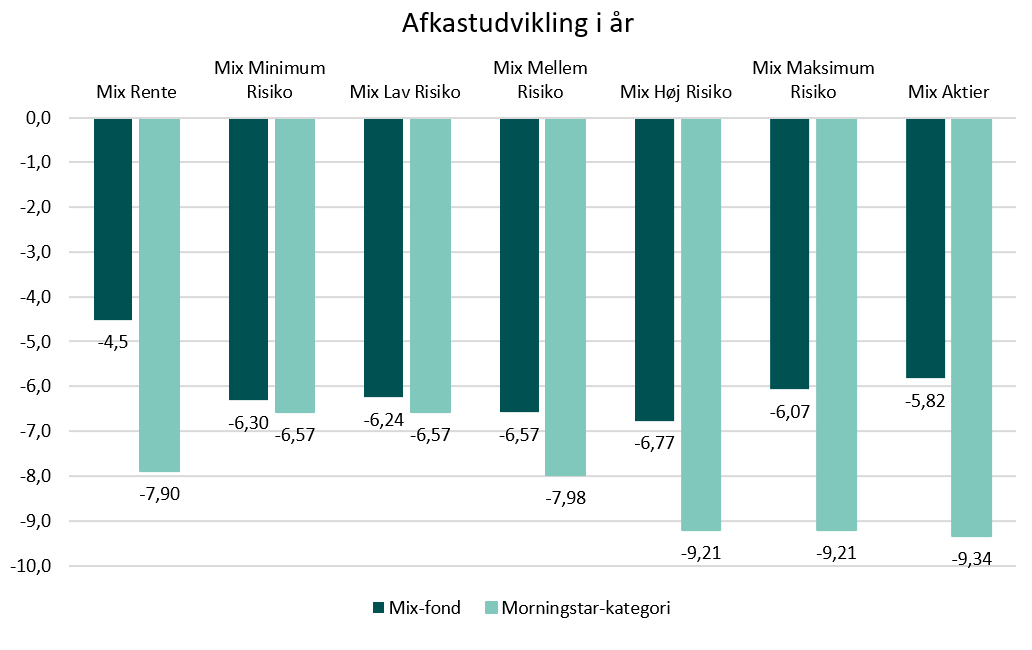

Selv om negative afkast aldrig kan være positivt, så kan vi dog trøste os med, at alle Mix-fondene fortsat klarer sig bedre end konkurrenterne målt ved Morningstar-kategori-indekset, som er Mix-fondenes sammenligningsgrundlag.

Efterhånden som corona‐krisen slap sit tag i verdensøkonomien i 2021, udviklede de finansielle markeder sig positivt, og Mix-fondene kom flot igennem 2021, eksempelvis steg Mix Aktier 34%. I kontrast til 2021 har 2022 indtil videre været trist rent afkastmæssigt, og alle Mix-fondene er år til dato i minus. Årsagerne er velkendte, og vi må desværre konstatere, at usikkerheden indtil videre har bidt sig fast i de finansielle markeder.

Afkast for Sparinvests Mix-afdelinger relativt til Morningstar-kategorien

Data pr. 31.05.2022

Mix-fonde klarede sig bedre end sammenligningsgrundlaget

I ovenstående tabel er afkastudviklingen på alle Mix-fondene sammenholdt med deres respektive Morningstar-kategori-indeks præsenteret. Morningstar-kategori-indekset er et sammenligningsgrundlag, der dækker alle andre investeringsløsninger i Europa med sammenligneligt investeringsunivers. Der er tre væsentlige budskaber fra årets afkast:

- Negativt afkast i alle fonde

- Bedre afkast end sammenligningsgrundlaget for alle fonde

- Ensartet afkast uanset risikoprofil

Som tidligere nævnt har kursfald på såvel aktier som obligationer i 2022 presset afkastet på alle Mix-fonde. Det er dog glædeligt at konstatere, at den løbende professionelle pleje af fondene har resulteret i, at kursfaldene har været mindre end sammenligningsgrundlaget. Årsagen til den relativt gode udvikling er bredt funderet, hvor stort set alle aktivtyper i de blandede fonde har gjort det bedre end deres respektive Morningstar-kategori. Aktierne og virksomhedsobligationerne skal dog særligt fremhæves, da de har bidraget positivt til den relative gode performance. Aktie-motoren i fondene har haft et merafkast på 3,5%, hvor value-aktierne glimrer med en kursstigning på 3,8%. Value-aktier udgør ca. 23% af aktiemotoren i fondene og har derfor været en væsentlig bidragsyder til performance.

På obligationssiden er det særligt virksomhedsobligationerne, der har klaret sig relativt godt. Der er en stor spredning på forskellige former for virksomhedsobligationer i fondene. Og som bekendt, er spredning fondenes redning – og det har også været gældende i år. Virksomhedsobligationer med høj kreditvurdering - de såkaldte investment grade-obligationer - har givet et merafkast på 3,3%. Den gode performance i denne aktivklasse skyldes, at dele af renterisikoen er afdækket, hvilket er en fordel, når renten stiger.

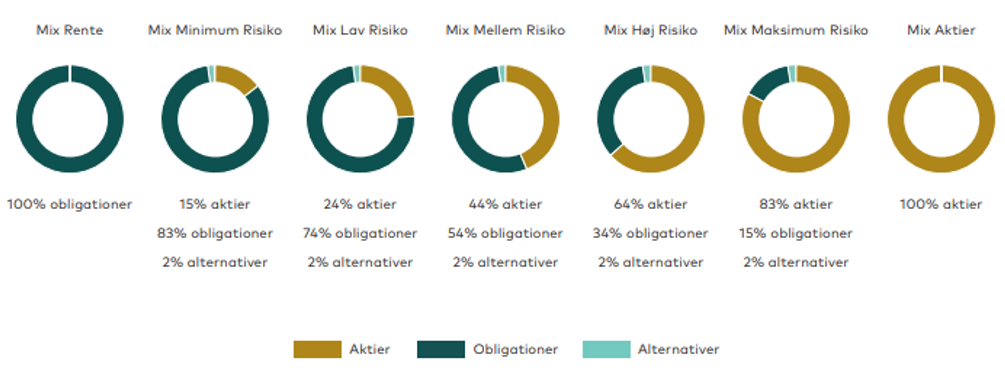

Det sidste væsentlige budskab er, at alle Mix-fondene, der investerer i aktier og obligationer, har givet stort set det samme negative afkast i niveauet -6,1% til -6,7%. Under normale omstændigheder må det forventes, at lav-risiko-fondene, som Mix Minimum og Mix Lav, vil klare sig bedre end høj risiko-fondene, som Mix Høj og Mix Maksimum, når markedet falder. Det har bare ikke være gældende i år, hvilket skyldes de kraftigt stigende renter. Når renterne stiger, falder værdien på obligationer.

Renteudviklingen har skabt chokbølger gennem alle typer af værdipapirer

Finansmarkedet har oplevet et kraftigt rentestød i indeværende år. Renter på korte amerikanske statsobligationer er steget 2,5%-point. Det er i dag markedsforventningen, at styringsrenten vil ligge i niveauet 3,75% om ét år i sammenligning med markedsforventningen på 0,75% ved årets indgang. Et rentestød af den karakter har haft konsekvenser i alle afkroge af finansmarkedet, idet korte amerikanske statsrenter bruges som ankeret i prisfastsættelsen af alle øvrige aktivklasser.

Samtlige aktivklasser, som indgår i en balanceret portefølje som de blandede Mix-fonde, har været under stort afkastpres. Den udvikling har blandet andet betydet, at globale obligationer er faldet lige så meget som aktier, hvilket er ganske usædvanligt. Det sædvanlige er, at afkastene på tværs af aktivklasser bevæger sig ensartet i perioder med aftagende vækstmomentum. Det usædvanlige i år er tabenes størrelse særligt blandt obligationerne. Det vidner igen om det rentestød, som har fundet sted.

Hvad skal vi forvente vil ske fremadrettet

Det er oplagt at spørge sig selv, om det er nu, man skal finde alternative måder at placere sine penge. Og det er unægtelig vanskeligt at forudsige kortsigtede udsving på aktie- og obligationsmarkederne, og om vi skal forberede os på en økonomisk recession. Der er ingen tvivl om, at den markante renteudvikling i år har overrasket både os og mange andre aktører på de finansielle markeder. Det er dog væsentligt at holde sig for øje, at aktie- og obligationsmarkederne går op og ned – det er en del af markedets natur. Vores anbefaling er derfor, at man bevarer roen og holder fast i sin overordnede investeringsstrategi – og hvis du er i tvivl, om det er den rigtige, så tag fat i din rådgiver.

Dette er markedsføringskommunikation. Der henvises til prospekterne for Investeringsforeningen Sparinvest, Sparinvest SICAV og PRIIP KID, før der træffes endelige investeringsbeslutninger. Historiske afkast og hidtidig kursudvikling kan ikke betragtes som en garanti for fremtidige afkast og kursudvikling, ligesom investering altid er forbundet med risiko for tab, blandt andet som følge af markeds- og valutaudsving. De præsenterede scenarier er et skøn over den fremtidige performance baseret på dokumentation fra tidligere performance om, hvordan værdien af denne investering/aktuelle markedsforhold varierer og er således ikke en nøjagtig indikator for den fremtidige performance. Det, du får, vil variere afhængigt af, hvordan markedet udvikler sig, og hvor længe du beholder investeringen/produktet. Vær opmærksom på, at indholdet kan tage udgangspunkt i, hvad der aktuelt sker på markederne eller i samfundet. Se derfor altid efter datoen, inden du eventuelt reagerer. Information om ESG og/eller bæredygtighedsrelaterede aspekter ved investeringen i den promoverede fond kan findes i prospektet. Læs om Sparinvests tilgang til ESG og bæredygtighed her https://www.sparinvest.dk/baeredygtig-investering.